2023年6月30日,博将控股有限公司Broad General Holding Limited(简称”博将资本”)向港交所递交招股书,拟在香港主板挂牌上市。这是继天图投资递表港交所后,又一家VC机构冲击IPO。若博将资本此次成功IPO上市,将成为港交所“VC第一股”。

来自浙江杭州的博将资本在业内声音并不是很多,市场上鲜有报道,但这家低调的投资机构却做出了“不低调”的成绩:根据弗若斯特沙利文的资料,按总资产管理规模(截至2022年12月31日),博将资本是中国第二大专注于服务高净值人群的私募投资基金管理人。此外,截至2022年年底,在专注于投资高科技产业的私募投资基金管理人之中,公司更是排名第一。

不同于大部分VC/PE的LP群体以机构投资者为主,博将资本的LP定位在高净值人群,截至2022年12月31日,博将资本共有1480名基金投资者,其中约99.5%为个人投资者。自2016年博将资本第一只基金备案完成起,若干投资者持续投资7年以上,有超过30%的投资者进行复投,亦有超过90名客户曾投资博将的基金5次或以上。2020年、2021年及2022年,投资者复投金额分别占各年融资金额的43.6%、48.1%及69.2%。

在基金产品方面,截至2022年12月31日,博将资本管理基金共74只,归在不同的基金系列下管理,当中主要包括鼎升系列、创富系列、福睿系列、睿泽系列、科创系列及优选成长系列等,以满足高净值人群及其他基金投资者的资产配置需求,该等基金主要向外部投资者筹集资金。截至2022年12月31日,博将资本已累计投资合共88家投资组合公司,公司对其中1家公司的投资已完全退出。截至2022年12月31日,公司的投资组合包括87家投资组合公司,其中有75家在高科技产业内运营,涵盖高技术服务、数字信息技术、先进制造与自动化、医药与医疗技术及新材料行业。代表项目有:极米科技、智云健康、分贝通、法大大、睿至、烯湾科技、安泰复材等。截至2022年12月31日,在博将资本的投资组合公司中,10家公司的估值超过5亿美元,其中5家公司的估值超过10亿美元。

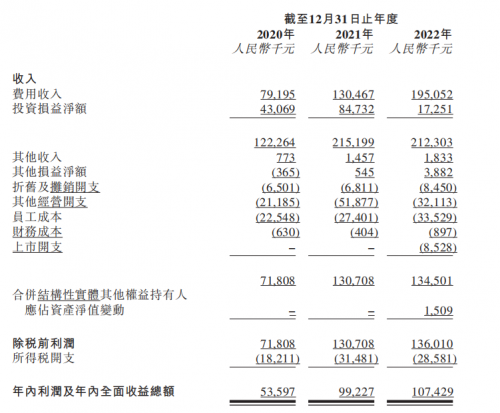

在收益方面,根据弗若斯特沙利文的资料,截至2022年12月31日,博将资本的基金实现了18.7%的强劲整体内部收益率,高于业内基金的平均水平。截至2022年12月31日,在系列中,专项系列实现了27.0%的最高内部收益率。截至2022年12月31日,博将资本已全部或部分退出对七家公司的投资,总投资成本约为4.34亿元,实现的退出价值约为12亿元,MOIC(投资收益倍数)约2.8倍。同时,博将资本的19家投资组合公司正在筹备于可预见未来上市或计划上市。招股书显示,在过去的2020年、2021年和2022年,博将资本的收入分别为1.22亿、2.15亿和2.12亿元人民币,相应期间的净利润分别为0.54亿、0.99亿和1.07亿元人民币,年复合增长率为41.6%。

随着内地创投行业的不断发展壮大,博将资本此次计划港股上市具有十分重要的意义,其有望作为内地首家挂牌港股上市的创投机构,为国内创投行业带来新的资金源,给国内实体经济、早期科技企业的发展壮大注入新的动力。